发布时间:2016-04-14

发布时间:2016-04-14

浏览次数:13644次

浏览次数:13644次

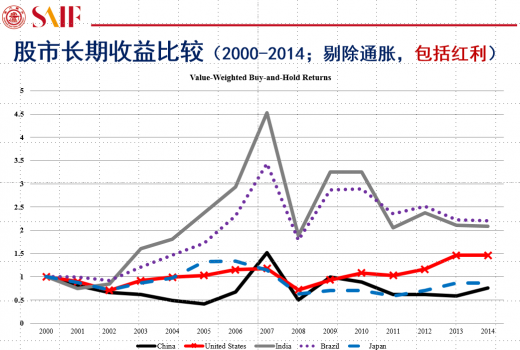

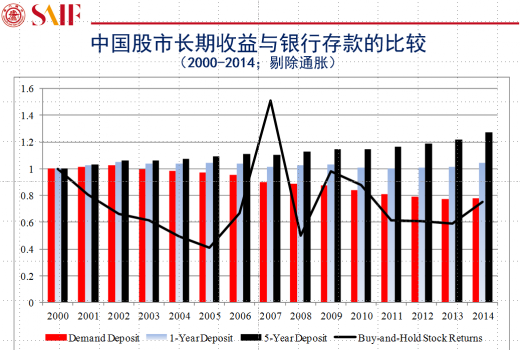

中国股市的长期收益非常低,如2000年一月一日投1元钱进股市(购买上证综指)并一直持有,到2014年12月31日只剩下0.75元(剔除通胀,含现 金红利),回报远低于美国的1.5元,更低于同为新兴经济体的印度和巴西的2元多,甚至还略低于经济长期滞涨的日本。而若把这1元钱以活期方式存入银行, 扣除通胀因素后期末净值尚达0.78元,这意味着投资A股的收益回报还不如把钱以活期的方式存入银行。

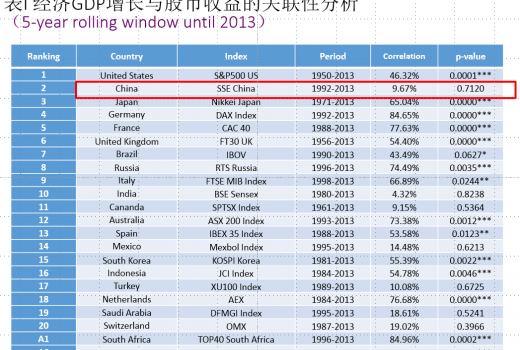

1992-2013年间A股市场与GDP增长的相关性仅为9.67% (相关系数的统计显著性也非常低),远低于几乎所有的主要经济体,如美国的46.3%、日本的65%、德国的84.7%、英国的54.4%,以及巴西的 43.4% 和俄罗斯的74.5%(以上国家的相关系数的统计显著性很高)。

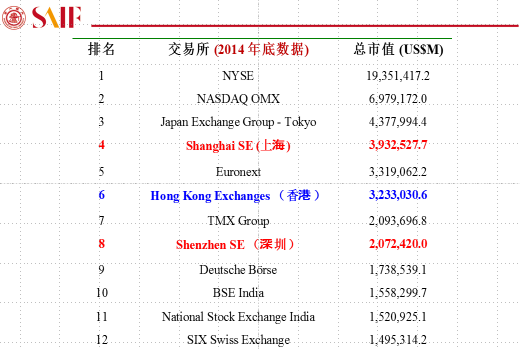

中国股市规模按2014年年底的市值来看已经是世界第二,但是其实相对于中国经济体量现有规模来看仍然很小。目前经济体量已达美国的80%至90%,在今后20多年中国很可能远超美国,然而,不管从上市公司的数量以及规模来看,A股市场远远小于美国。

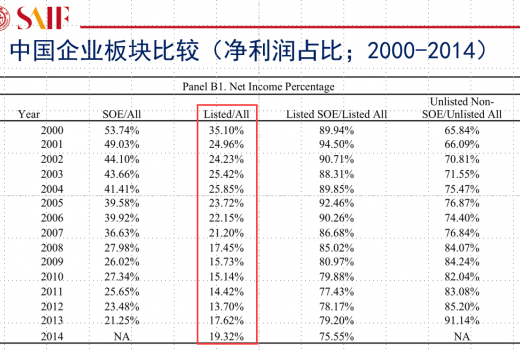

以净利润占比为例,从2000-2014年间,所有上市公司作为一个整体的年度净利润占比在13.7%-35.1%之间,而同期非上市公司的该项指标在64.9%-86.3%之间,两者差距明显。而且,在这15年间,前者在每一年都无一例外地远远落后后者。

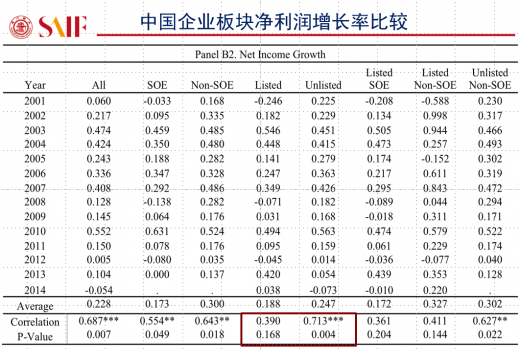

2000-2014年间,上市公司的平均净利润增长率小于非上市公司的增长率,而上市公司的净利润增长率与GDP增长关联性仅为0.39(统计上不显 著)。 相比之下,非上市公司的净利润增长率与GDP增长的关联性高达0.71(统计上很显著),这表明,中国的GDP增长绝大部分并不是来源于上市公司,而是非 上市公司,尤其是非上市的民营企业。

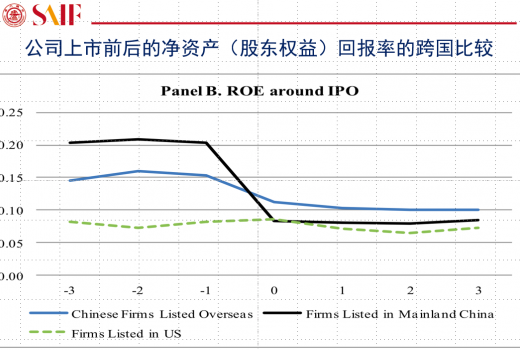

而同样是中国公司,赴海外上市的中国公司(比如BAT)业绩远远好于在A股上市的公司。赴香港或美国上市的中国公司,在上市前后业绩变化不大,没有断崖式跳水的情况,上市后长期投资规模比A股公司小,但是以净现金流衡量的投资收益率却更高。

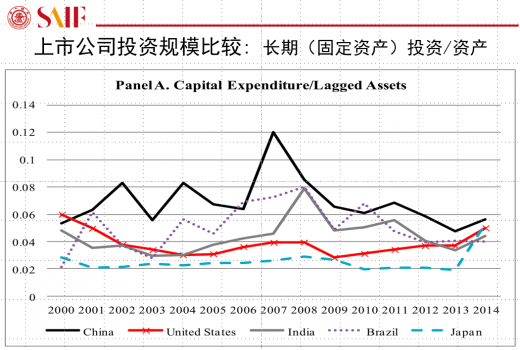

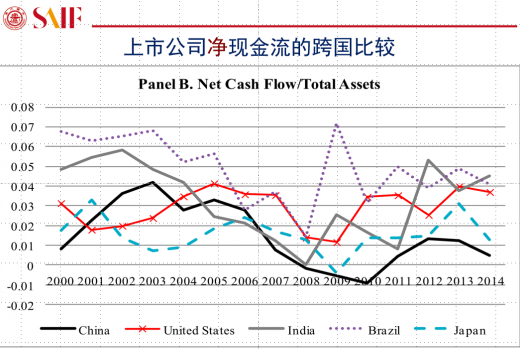

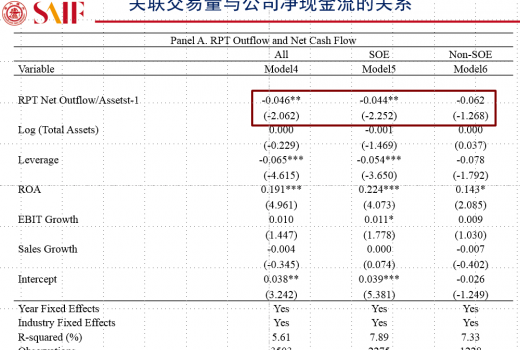

中国上市公司虽然投资规模大于其他发达和金砖国家的上市公司,但以净现金流衡量的投资收益却小于发达国家(比如美国)和其他金砖国家(比如巴西和印度)的 上市公司,在全球金融危机后的最近几年净现金流水平甚至低于经济滞涨的日本公司。这些结果说明中国上市公司的总体投资效率低下,除了淘汰产能过剩的行业中 的经营不善的企业以外,解释这一现象的一个原因是上市公司的资金被“掏空”——当大股东及关联方以各种方式从上市公司拿走更多资金和资产的时候,公司的净 现金流就会降低。

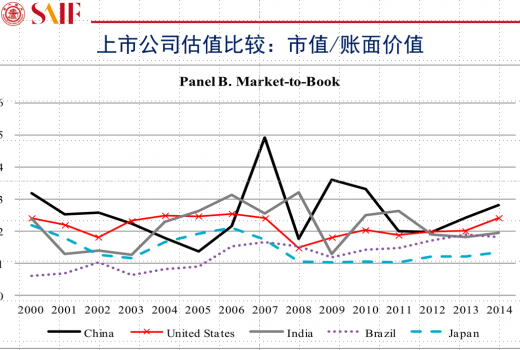

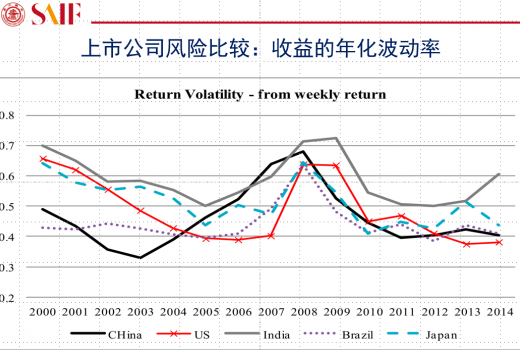

通过市值/账面价值来进行上市公司估值比较发现,A股上市公司业绩不出彩,股价在2014年底时也已经不便宜,因此如果股指要再现暴涨靠的肯定不是基本层面,金融学中说波动性高收益低,但中国股市的波动性并未高到可以解释长期收益为何如此之低的程度。

药方四:借鉴“沪港通”,开通和扩大更多类似 “深港通”、“沪伦通”和“沪美通”的双向、可控资本项目。

关于Finance Talk